生活中的数学家

理性决策贯穿于投资与生活的每一处

从加州到奥斯汀的迁徙

帕伯莱的搬家决策是一个典型的“理性计算”案例,其背后有两大催化剂:

- 规避风险:加州频发的山火及其对生活质量的长期影响。

- 税务优化:从美国州税最高的加州搬到零州税的德州,将原本支付给州政府的约1/3税款归零。

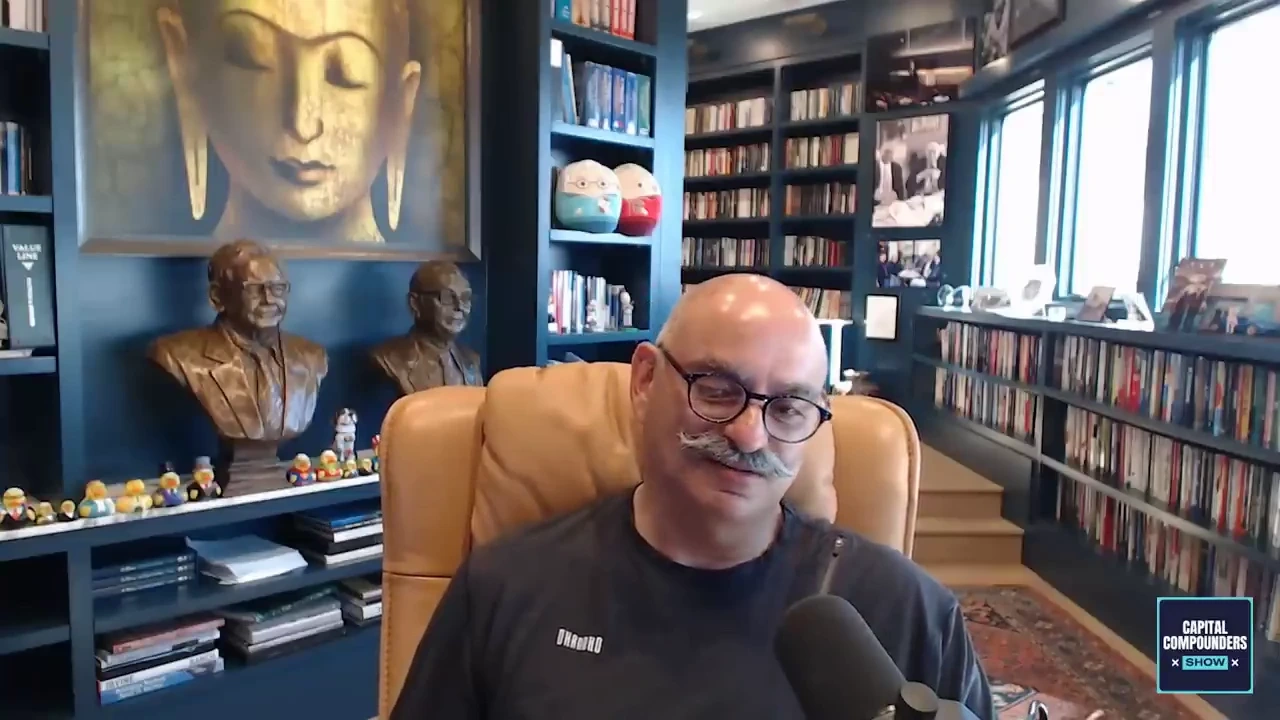

帕伯莱著名的图书馆,一个为深度思考而生的空间。

“我告诉他们(想买房的人),这个星球上的一切都有一个价格……我给出了一个高得离谱的价格,是我买房价格的三倍多……他们回来报了我要价的75%,我拒绝了。”

— 帕伯莱讲述他如何为自己的“安宁”定价

人生的两大“数学游戏”

根据 MetLife 的预测,帕伯莱认为自己还有约30年的时间来玩好这两个游戏。

游戏一:复利最大化

通过投资,实现财富的长期复合增长。这是一个持续学习、优化决策的智力挑战。

游戏二:慈善最优化

通过 Dakshana 基金会,将财富以最高“社会投资回报率”的方式回馈社会。最终目标是在生命结束时,财富几乎完全捐出。

帕伯莱的投资心法

四个构筑长期成功的核心思维模型

1. 克隆的艺术 (Cloning)

“克隆对我来说就像呼吸一样基础。” 帕伯莱认为,与其自己重新发明轮子,不如学习并复制成功者的模式。他引用山姆·沃尔顿和比尔·盖茨为例,他们都是“无耻的克隆者”,通过借鉴并优化他人创意,取得了巨大成功。

2. 复利机器 (Compounders)

核心洞见:永远不要因为估值高而卖出一家伟大的公司。真正的复利机器极其罕见,一旦发现,唯一正确的操作就是长期持有,直到其基本面出现永久性衰退。

3. 集中的美德 (Concentration)

高度集中是成功投资的自然结果,而非初始策略。随着时间推移,组合中真正的赢家会自然成长为占比极大的头寸。史蒂夫·鲍尔默对微软的长期持有便是经典案例。

4. 食人族的盛宴 (Cannibals)

关注那些持续回购自家股票的公司。如果一家伟大的公司能以合理的价格回购股票,这会极大地提升长期股东的持股比例和回报,且无需承担股息税的摩擦成本。

图表故事:思想与现实

思想实验:“漂亮50”的启示

假设在1972年投资10万美元于50只“漂亮50”股票(每只2000美元)。即使其中49只股票最终归零,仅凭沃尔玛这一只股票的增长,整个投资组合的回报也远超标普500指数。

注:Y轴为对数刻度,以展示巨大的增长差异。

真实案例:一个教训,一个胜利

帕伯莱坦言,因“估值过高”卖出菲亚特-克莱斯勒(内含法拉利)是巨大错误。而对土耳其公司 Reysas 的长期持有,则完美践行了他的“复利机器”理论。

错失的馅饼:法拉利

过早卖出,错失了本可成长为9亿美元的头寸,仅获利约1.5亿美元。

抓住的馅饼:Reysas

耐心持有,800万美元的初始投资在6年内成长为价值超3.5亿美元的头寸(占公司1/3)。

来自传奇的智慧

帕伯莱分享的关于巴菲特与芒格的趣闻

桥牌桌上的性格

沃伦·巴菲特 (T-Bone): 极其认真,追求竞技性,事后会复盘分析。

查理·芒格: 纯粹社交,不拘小节,甚至会在牌桌上冒险和“赌博”,与他严谨的投资风格形成鲜明对比。

“在你的一生中,你不会有太多次去‘馅饼柜台’的机会。关键是,当你去的时候,要装满足够多的馅饼。”

— 查理·芒格反复向帕伯莱强调的投资精髓